Internationaler Baumarkt eröffnet attraktive Chancen für die deutsche Bauindustrie

Mit einer internationalen Bauleistung von 29,5 Mrd. € konnte die deutsche Bauindustrie im Jahr 2011 einen neuen Rekordwert verzeichnen. Demgegenüber sank der internationale Auftragseingang im Vergleich zum Spitzenwert des Vorjahrs um 19% auf knapp 28 Mrd. €. Dieser Rückgang ist im Wesentlichen auf Einbußen beim Tochter- und Beteiligungsgeschäft zurückzuführen. Das traditionelle Bauexportgeschäft konnte um mehr als 50% zulegen und überschritt erneut die Milliardenschwelle.

1. Einleitung

Die wirtschaftlichen Rahmenbedingungen für das internationale Baugeschäft waren in den letzten beiden Jahren nicht einfach. Nachdem die globale Finanzkrise Ende 2010 überwunden schien, verunsicherte im Jahr 2011 die Eskalation der Schuldenkrise im Euroraum weltweit Investoren und Konsumenten und führte zu einer Abschwächung des weltwirtschaftlichen Wachstums bis ins Jahr 2012 hinein. Selbst die Schwellenländer, deren Volkswirtschaften sich 2009 noch als sehr robust erwiesen hatten, konnten sich der allgemeinen Abschwächungstendenz nicht entziehen. In diesem von Unsicherheiten und Umbrüchen geprägten Marktumfeld stellt das internationale Baugeschäft derzeit einen Stabilitätsfaktor dar, welches den international aktiven deutschen Bauunternehmen attraktive Chancen bietet.

2. Der internationale Baumarkt 2011

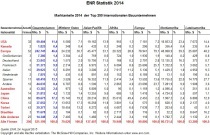

Zufolge der jährlichen Umfrage der U.S.-amerikanischen Fachzeitschrift „Engineering-News Record“ konnten die führenden internationalen Bauunternehmen – die „Top 225 International Contractors“ – im Jahr 2011 ihr akkumuliertes Umsatzvolumen von 384 Mrd. US$ auf 453 Mrd. US$ steigern. Allerdings spiegelt dieses Ergebnis die Realität insofern nicht korrekt wider, als die internationale Bauleistung des ENR-Primus Hochtief infolge der im Juni 2011 erfolgten Konsolidierung in der Bilanz des spanischen Mehrheitsgesellschafters Grupo ACS in der Statistik zum Teil doppelt verbucht wurde. Nur so ist es zu erklären, dass das größte spanische Bauunternehmen seinen internationalen Umsatz im Jahr 2011 von 6,5 auf 31 Mrd. US$ fast verfünffachen und sich in der ENR-Statistik um zehn Plätze von Platz 12 auf Platz 2 verbessern konnte. Da zudem auch die australische Hochtief-Beteiligung Leighton in der ENR-Rangliste aufgeführt ist, wird deren internationales Baugeschäft von der ENR-Statistik mittlerweile dreifach erfasst. Daher dürfte das von ENR veröffentlichte internationale Umsatzvolumen insgesamt zu hoch taxiert sein. Doch auch eine entsprechende Korrektur würde noch einen kräftigen Anstieg der internationalen Geschäftsumsätze auf rund 430 Mrd. US$ ergeben.

Bauboom in den Schwellenländern

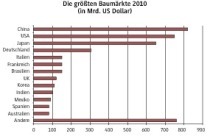

Auf Basis der ENR-Zahlen verzeichneten alle regionalen Baumärkte mit Ausnahme Afrikas im Berichtszeitraum spürbare Zuwächse. Dabei avancierte die Asien-Pazifik-Region mit einem internationalen Umsatz von 112 Mrd. US$ zum scheinbar größten regionalen Baumarkt. Da indes, wie oben erwähnt, das signifikante australische Beteiligungsgeschäft von Hochtief ebenfalls im regionalen Umsatz von Grupo ACS zum Ausdruck gekommen ist, dürfte das tatsächliche Geschäftsvolumen in dieser Region knapp unter 100 Mrd. US$ liegen. Gleichwohl wurde der bislang höchste Wert in dieser Region erreicht, das Wachstum gegenüber dem Vorjahr betrug bereinigt gut ein Drittel. Somit konnte der europäische Baumarkt mit internationalen Umsätzen von knapp über 100 Mrd. US$ weiterhin knapp seine führende Stellung behaupten. Zwar konnte der Spitzenwert von 114 Mrd. US$ aus dem Jahr 2008 nicht wieder erreicht werden, jedoch konnte nach zwei rückläufigen Jahren das hohe Niveau des Jahres 2009 übertroffen werden. Auch auf den Baumärkten in Nordamerika und im Mittleren Osten gelang eine überzeugende Trendwende. Während in Nordamerika der Rekordwert von 55 Mrd. US$ aus dem Jahr 2008 bereinigt – auch hier kam es zu einer Doppelung – nur knapp verfehlt wurde, konnte in der Golfregion nach einem Jahr der Stagnation in 2011 mit internationalen Erlösen von 83 Mrd. US$ eine neue Rekordmarke gesetzt werden. Mit einem Plus von 20% und internationalen Einkünften von über 41 Mrd. US$ unterstrich auch Lateinamerika erneut seine Position als Treiber im internationalen Baugeschäft. In dieser Region hat sich die Geschäftstätigkeit in den letzten vier Jahren verdoppelt und seit 2005 verdreifacht. Unterdessen sank der internationale Umsatz in Afrika um -4% auf 58 Mrd. US$. In Anbetracht der Tatsache, dass sich das Geschäftsvolumen in dieser Region seit 2007 verdoppelt hat, ist hier jedoch eher von einer Phase der Konsolidierung als von einer Rezession auszugehen.

Europäische Bauindustrie findet zu alter Stärke zurück

Die aktuelle Statistik des europäischen Auslandsbauverbands „European International Contractors“ (EIC), die im Gegensatz zur ENR-Statistik die Firmen des petrochemischen Anlagenbaus unberücksichtigt lässt, bescheinigt der europäischen Bauindustrie aktuell eine gute Präsenz auf dem internationalen Parkett. Im Vergleich zum Vorjahr konnten die europäischen Firmen ihren internationalen Umsatz um 11% auf nunmehr rund 156 Mrd. € steigern und bleiben damit im Verbund der wichtigste Faktor im internationalen Baugeschäft. Die innereuropäische Rangliste wird erneut von den französischen Unternehmen mit einem internationalen Umsatz von mehr als 30 Mrd. € angeführt, knapp dahinter rangiert die deutsche Bauindustrie mit knapp 29,5 Mrd. €. Es folgen die Baufirmen aus Österreich mit 16,5 Mrd. €, aus Spanien mit 15 Mrd. € (bei der EIC-Statistik wurde eine Doppelzählung der Hochtief-Zahlen vermieden) und aus Schweden mit 13,8 Mrd. €.

Ein Blick in die verschiedenen Weltregionen zeigt, dass die europäischen Bauunternehmen von der rasanten Entwicklung auf den Baumärkten in Lateinamerika profitieren und ihren Umsatz in dieser Region um 40% auf 9,7 Mrd. € steigern konnten. Nach wie vor sind dort die italienischen und spanischen Bauunternehmen bestens positioniert, auf sie zusammen entfallen rund 60% des europäischen Umsatzes. Auf dem afrikanischen Kontinent bleiben die französischen und die portugiesischen Firmen besonders aktiv, sie erbrachten im Berichtszeitraum über 50% der europäischen Bauleistung. In der Golfregion bleibt die türkische Bauindustrie im europäischen Vergleich Marktführer, daneben sind dort die Baufirmen aus Großbritannien, Deutschland und Belgien gut positioniert. Aus Asien hat sich die europäische Bauindustrie – mit Ausnahme der türkischen Bauunternehmen, die vor allem in Kasachstan, Turkmenistan und Aserbaidschan präsent sind – weitgehend zurückgezogen. Traditionell können die Firmen aus Frankreich, Österreich und Schweden mehr als die Hälfte des innereuropäischen Geschäfts auf sich verbuchen, während die deutsche Bauindustrie mit ihren großen Beteiligungsgesellschaften nach wie vor in Australien und Nordamerika an der Spitze liegt.

Die EIC-Statistik zeigt eine interessante Facette, wenn man die Baumärkte in den Industrieländern ausblendet und speziell die Präsenz der europäischen Bauindustrie außerhalb der OECD-Länder untersucht: Unter dieser Prämisse liegen die Baufirmen aus Portugal mit einem Anteil von 82% berechnet auf ihr gesamtes internationales Baugeschäft an vorderster Stelle, vor den italienischen (76%), den türkischen (69%) und den belgischen (59%) Baufirmen. Im Mittelfeld liegen die Bauunternehmen aus Großbritannien (ca. 40%), den Niederlanden (39%) und aus Frankreich (29%), am Tabellenende befinden sich Deutschland (8%), Österreich und Schweden (je 5%) und Finnland (1%).

3. Deutscher Auftragseingang aus dem Ausland im Jahr 2011

Die in der Auslandsbaustatistik des Hauptverbands erfassten international aktiven deutschen Bauunternehmen akquirierten mit ihren lokalen Tochter und Beteiligungsgesellschaften im Berichtszeitraum ein internationales Auftragsvolumen im Gesamtwert von 27,8 Mrd. €, das war rund ein Fünftel weniger als im Jahr 2010. Davon entfielen mit 26,7 Mrd. € knapp 96% auf das lokale Tochter- und Beteiligungsgeschäft (T+B-Geschäft) und mit rund 1,1 Mrd. € rund 4% auf den traditionellen Auslandsbau. Die internationale Bauleistung konnte als Folge der sehr hohen Auftragseingänge im Jahr 2010 um 3,5% auf 29,5 Mrd. € gesteigert werden, davon wurden 1,2 Mrd. € oder 4% im Wege des klassische Bauexportgeschäfts erbracht. Der Blick in die einzelnen Regionen verdeutlicht, dass die rückläufige Geschäftsentwicklung bei den Auftragseingängen in erster Linie auf eine beträchtliche Abnahme des T+B-Geschäfts in Australien um rund ein Drittel zurückzuführen war. Für diesen „Einbruch“ waren zwei Faktoren wesentlich: Zum einen konnten die im Vorjahr verzeichneten außergewöhnlich hohen Auftragsvolumina in 2011 nicht wiederholt werden, zum anderen fiel signifikantes Geschäftsvolumen auf Grund des Verkaufs einer australischen Beteiligung ersatzlos weg. Auch in Afrika verringerte sich das Ordervolumen infolge eines erneuten Rückgangs der Nigeria-Aktivitäten um fast ein Fünftel auf insgesamt 435 Mio. €. Der Auftragseingang im nordamerikanischen T+B-Geschäft stagnierte trotz einer kräftigen Zunahme der Aktivitäten in Kanada auf Vorjahresniveau.

Demgegenüber nahm das T+B-Geschäft in den übrigen Erdteilen eine positive Entwicklung. Die Auftragseingänge im T+B-Geschäft in Europa verbesserten sich um 7% auf insgesamt 2,8 Mrd. €, allerdings mit regionalen Unterschieden: Während die Geschäftstätigkeit z.B. in Polen, Österreich und den Niederlanden im Vergleich zum Vorjahr zurückging, waren etwa in Großbritannien und Skandinavien Zuwächse zu verzeichnen. Sehr erfreulich verlief die Entwicklung in Asien, einschließlich der Golfregion, wo das Neugeschäft um 40% gesteigert werden konnte. Wichtigste Beteiligungsmärkte in dieser Region waren die Vereinigten Arabischen Emirate, der Oman sowie Katar und Malaysia. Schließlich konnte auch in Lateinamerika infolge der guten Geschäftsentwicklung in Brasilien und Chile ein Aufwärtstrend notiert werden.

Nach einem signifikanten Rückgang im Vorjahr legte das traditionelle Auslandsbaugeschäft im Jahr 2011 um 53% zu. Insgesamt konnte im Bauexportgeschäft ein Ordervolumen von rund 1,1 Mrd. € generiert werden. Erneut entfiel der Löwenanteil mit rund zwei Dritteln bzw. 713 Mio. € auf den innereuropäischen Bauexport. An vorderster Stelle standen Projekte in Großbritannien und Skandinavien. Die Auslandsbauorders aus Afrika summierten sich auf insgesamt 233 Mio. € oder ein Fünftel des Gesamtvolumens, größere Auftragswerte konnten in Algerien, Ruanda und Tansania akquiriert werden.

4. Aktuelle Themen des internationalen Baugeschäfts

Auch wenn der Versuch des chinesischen Staatsbaukonzerns „Covec“, mit Hilfe eines Straßenbauprojekts in Polen auf dem EU-Baumarkt Fuß zu fassen, im Vorjahr gescheitert war, bleibt die Frage des gegenseitigen Marktzugangs auf der Tagesordnung. Die Europäische Kommission hat zu dieser Frage mittlerweile einen Vorschlag unterbreitet, der demnächst zur Diskussion in den europäischen Gremien ansteht. Die europäische Bauindustrie fordert von der Europäischen Kommission darüber hinaus ein aktiveres Einschreiten hinsichtlich der sich rapide verschlechternden Vertragsbedingungen bei EU-finanzierten Bauvorhaben in Osteuropa. Gegenüber der deutschen Bundesregierung tritt die deutsche Bauindustrie weiterhin für mehr Flexibilität bei der Vergabe von „Hermes“-Deckungen für lokale Tochter- und Beteiligungsgesellschaften ein.

Marktzugang zu öffentlichen Aufträgen in China

Auch nach mehr als zehn Jahren Verhandlung in der WTO bleibt der Zugang zu öffentlichen Bauaufträgen in der VR China gegenüber ausländischen Firmen abgeschottet. Im Jahr 2001 hatte China seinen Beschaffungsmarkt für ausländische Bauunternehmen geschlossen und ein nationales Qualifizierungssystem eingeführt, das ausländisch investierte Bauunternehmen de facto diskriminiert. Seitdem warten die Handelspartner darauf, dass die VR China dem WTO-Übereinkommen über das Öffentliche Beschaffungswesen (GPA) beitritt. In diesem Fall wäre China verpflichtet, auch ausländischen Bietern wieder Zugang zu seinem Beschaffungsmarkt zu gewähren. Nachdem die ersten beiden GPA-Angebote in den Jahren 2007 und 2010 von den USA und der EU als unzureichend zurückgewiesen worden waren, präsentierte die chinesische Regierung am 30. November 2011 in Genf ein drittes „Angebot“, welches allerdings weiterhin die Bereitschaft zur Marktöffnung vermissen lässt.

Insbesondere die für den Bausektor vorgesehenen Schwellenwerte sind inakzeptabel: So wäre China im ersten Jahr nach dem Beitritt auf der Zentralstaatsebene erst ab einem Schwellenwert von ca. 85 Mio. € zu einer internationalen Ausschreibung verpflichtet. Für die Provinzebene soll der Schwellenwert bei 128 Mio. € und für die Sektoren-Auftraggeber und staatseigene Einheiten bei 171 Mio. € liegen. Zwar sollen diese Schwellenwerte sukzessive abgesenkt werden, jedoch nicht das geringe Niveau der übrigen GPA-Mitgliedstaaten erreichen. Darüber hinaus exkludiert das chinesische Angebot den gesamten Tief- und Ingenieurbau sowie Lagergebäude und Industriebauten, Schulgebäude, Gesundheitsgebäude und den Grundbau.

EU-Verordnungsvorschlag zum Marktzugang von Drittlandfirmen

Der fehlende Wille der VR China zur Marktöffnung hat die EU-Kommission nach einer intensiven Diskussion mit den EU-Mitgliedstaaten im März 2012 dazu veranlasst, ihrerseits einen Verordnungsvorschlag zur Frage des Zugangs von Drittlandfirmen zum öffentlichen Beschaffungsmarkt der Europäischen Union vorzulegen. Damit hat die EU-Kommission die Forderung der europäischen Bauwirtschaft nach einer EU-gesetzlichen Regelung dieser Frage aufgegriffen. Bemerkenswert ist, dass sich die EU-Kommission mit ihrem Vorschlag über die Bedenken einflussreicher europäischer Industrieverbände hinweg gesetzt hat. Nach Darstellung der beiden zuständigen EU-Kommissare, Barnier (Binnenmarkt) und de Gucht (Handel) enthält der Vorschlag einen „europäischen“ und einen „internationalen“ Mechanismus, die es unter bestimmten Bedingungen erlauben würden, ein Unternehmen aus einem Land, das kein Mitglied des GPA-Abkommens ist, das sog. „Drittland“, vom Wettbewerb auszuschließen.

Nach dem „europäischen“ Ansatz kann die Europäische Kommission es öffentlichen Vergabestellen auf Antrag gestatten, die Angebote von Drittlandfirmen vom Vergabeverfahren auszuschließen, wenn und soweit das Drittland selbst restriktive Beschaffungsmaßnahmen anwendet, die zu einem Mangel an substanzieller Reziprozität hinsichtlich der Marktöffnung zwischen der EU und dem betreffenden Drittland führt. Der „internationale“ Ansatz ermächtigt die Europäische Kommission auf eigene Initiative oder eines sonstigen Beteiligten (z.B. der Industrie selbst) eine Untersuchung einzuleiten und ihrerseits restriktive Maßnahmen zu erlassen, wenn sich das Vorliegen restriktiver Beschaffungspraktiken im Drittland bestätigt und die Kommission erfolglos versucht hat, im Rahmen eines Konsultationsmechanismus Gespräche über einen verbesserten Marktzugang aufzunehmen.

Die europäische Bauindustrie begrüßt den Kommissionsvorschlag als Schritt in die richtige Richtung, wird aber im anstehenden Gesetzgebungsverfahren auf weitere Vereinfachungen hinsichtlich des Abstimmungsmechanismus zwischen EU-Kommission und Mitgliedstaaten bestehen.

Unfaire Vertragsbedingungen bei EU-finanzierten Projekten

Seit einiger Zeit verwenden einzelne Vergabestellen in den osteuropäischen EU-Mitgliedstaaten bei öffentlichen Ausschreibungen auch dann unfaire Vertragsbedingungen, wenn diese Projekte mit EU-Fördermitteln finanziert werden. Speziell in Polen hat sich bei der nationalen Straßenbaubehörde die Praxis eingebürgert, bei Nachtragsforderungen generell den Rechtsweg zu beschreiten, auch wenn diese bereits vom Beratenden Ingenieur zertifiziert sind. Aufgrund dieser Entwicklung ziehen sich seriös kalkulierende Baufirmen zunehmend aus den osteuropäischen EU-Baumärkten zurück, so dass dort der europaweite Wettbewerb eingeschränkt wird. Da sich die Europäische Kommission in dieser Frage trotz zahlreicher Beschwerden betroffener Firmen mehrfach für unzuständig erklärt hat, haben sich die europäischen Bauverbände an das Europäische Parlament mit dem Vorschlag gewandt, das EU-Recht um Vorschriften zu ergänzen, wonach die Auszahlung von europäischen Fördermitteln an die Verwendung von fairen und ausgewogenen Vertragsbedingungen zu knüpfen ist. Eine solche Bedingung wird nicht nur von den multilateralen Entwicklungsbanken beim Abschluss ihrer Kreditverträge vorgeschrieben, sondern es handelt sich hierbei auch um die ständige Vergabepraxis in den westlichen EU-Mitgliedstaaten, wie etwa die Beispiele der VOB/B in Deutschland, des „Cahier des clauses administratives générales“ (CCAG) in Frankreich und Belgien, oder der ÖNORM B2110 in Österreich zeigen. Erfreulicherweise zeigt das Europäische Parlament in dieser wichtigen Wettbewerbsfrage mehr Verständnis als die Kommission und schlägt nunmehr offiziell vor, dass die Vertragsbedingungen die mit dem Auftrag verbundenen Risiken in fairer Weise verteilen müssen. Sollte ein Großprojekt nicht diesem allgemeinen Grundsatz entsprechen, kann es aus Sicht des Europäischen Parlaments nicht mit Fördermitteln unterstützt werden. Mit Spannung wird erwartet, welche Position der Europäische Rat zu diesem Vorschlag einnimmt.

Exportkreditversicherung für ausländische Beteiligungsgesellschaften

Bereits im Juni 2009 hatte der Hauptverband der Deutschen Bauindustrie der Bundesregierung ein Memorandum vorgelegt, in dem die Vergabe von „Hermes-Deckungen“ auch für das durch ausländische Tochter- und Beteiligungsgesellschaften abgewickelte Geschäft der deutschen Bauindustrie gefordert wurde. Der Bundesverband der Deutschen Industrie (BDI) hatte im vergangenen Jahr in einem eigenen Vorschlag für eine sog. „erweiterte Lieferantenkreditdeckung“ das Konzept konkretisiert. In einer ersten Stellungnahme beurteilt die Bundesregierung den Vorschlag der Industrie skeptisch, da es ihrer Ansicht nach nicht Aufgabe der Exportkreditversicherung sei, „mit deutschen Steuergeldern Arbeitsplätze im Ausland zu fördern“.

Diese Position übersieht allerdings zwei entscheidende Gesichtspunkte: Erstens ist das deutsche Exportkreditversicherungssystem für den Steuerzahler kostenneutral und wird vollständig durch das Prämienaufkommen der Antragsteller finanziert. Darüber hinaus ist die Auftragsabwicklung über lokale Tochter- und Beteiligungsgesellschaften häufig die einzige Möglichkeit, den Auftrag überhaupt für die deutsche Muttergesellschaft zu akquirieren. Die Deckungsfähigkeit solcher Geschäfte würde damit auch zum Erhalt von hochqualifizierten Arbeitsplätzen beitragen.

Im Dialog zwischen Politik und Wirtschaft wird es nunmehr darauf ankommen, der Politik verständlich zu machen, dass die Geschäftsabwicklung über Tochter- und Beteiligungsgesellschaften nicht zur Verlagerung von Wertschöpfung ins Ausland führt, sondern der Überwindung von Marktzugangsbarrieren dient. Im Zeitalter der Globalisierung ist auch die Außenwirtschaftspolitik gefordert, ihre Perspektive vom „German content“ auf das „German interest“ zu lenken.