Auslandsbau

Deutsche Bauindustrie trotz angespanntem Wirtschaftsklima

international erfolgreich

In Zeiten des internationalen Baubooms zwischen den Jahren 2001 und 2008 konnte die deutsche Bauindustrie ihre Auftragseingänge aus dem Ausland von 21 Mrd. auf 29 Mrd. € steigern. Im Zuge der globalen Finanz- und Wirtschaftskrise im Anschluss an die „Lehmann-Pleite“ ging das internationale Auftragsvolumen im Jahr 2009 um 5% zurück. Zum Ablauf der Dekade wurde die Korrektur des Vorjahres eindrucksvoll revidiert: Mit einem internationalen Auftragseingang von 34 Mrd. € sowie einer internationalen Bauleistung von 28,5 Mrd. € wurden im Jahr 2010 erneut Rekordwerte markiert.

1. Einleitung

Während sich die Weltwirtschaft im Jahr 2010 von den Nachwirkungen der „Lehman-Pleite“ weiter erholte und das globale Wirtschaftswachstum nach Weltbank-Angaben um 4% anstieg, sank das Weltbauvolumen im dritten Jahr in Folge auf einen vorläufigen Tiefpunkt. Verantwortlich für die globale Rezession war die schwache Baukonjunktur in den Industrieländern, und hier in erster Linie in den USA und Japan, wo die Baumärkte um jeweils -7% schrumpften. Darüber hinaus ging auch das Bauvolumen in Europa und im Mittleren Osten – allerdings mit starken regionalen Schwankungen – um je -3% zurück. In den Schwellen- und Entwicklungsländern Asiens, Lateinamerikas Afrikas sowie in Australien zog die Bautätigkeit hingegen wieder an.

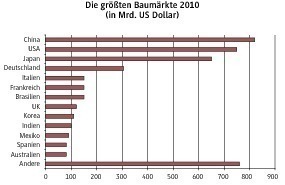

Eine präzise Bezifferung des globalen Bauvolumens bleibt in Anbetracht der unvollständigen Datenlage in den Entwicklungsländern schwierig. Bezogen auf das Jahr 2010 schätzt das britische Consultingunternehmen Davis Langdon das weltweite Bauvolumen auf 4,4 Billionen US$, wovon die Hälfte auf nur drei Baumärkte entfällt: auf China (mehr als 800 Mrd. US$), auf die USA (rund 750 Mrd. US$) und auf Japan (rund 650 Mrd. U$). Unter den Top 10 Baumärkten der Welt befinden sich mit Brasilien, Korea und Indien mittlerweile drei weitere nicht-europäische Baumärkte.

2. Der internationale Baumarkt 2010

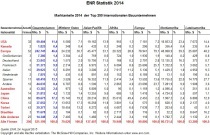

Das uneinheitliche Bild bei der Baukonjunktur in den einzelnen Weltregionen und der bereits im Vorjahr beschriebene Trend zur Verlagerung der internationalen Geschäftstätigkeit aus den Baumärkten der Industrieländer in die der Schwellen- und Entwicklungsländer spiegelt sich auch in der Statistik der amerikanischen Fachzeitschrift „Engineering News-Record“ wider. Deren Umfrage im Jahr 2010 ergab, dass der internationale Bauumsatz der „Top 225 International Contractors“ mit gut 383 Mrd. US$ im Vergleich zu 2009 in der Summe zwar konstant blieb, dass die internationale Geschäftstätigkeit jedoch parallel zur globalen Baukonjunktur in den einzelnen Weltregionen stark variierte. Dementsprechend gingen die Kennzahlen in Nordamerika um -5% und in Europa sowie im Mittleren Osten um je -7% zurück, während die Aktivitäten in der Asien-Pazifik-Region um 5%, in Afrika um 7% und in Lateinamerika sogar um 25% zulegten. Damit ist der Anteil Europas und Nordamerikas am internationalen Baumarkt, der noch im Jahr 2005 addiert bei über 50% lag, innerhalb von nur 5 Jahren auf gut ein Drittel gesunken.

Gleichwohl ist der europäische Baumarkt mit einem internationalen Bauumsatz von 94 Mrd. US$ weiterhin der internationalste. Wie gewohnt handelt es sich hierbei jedoch vorrangig um innereuropäisches grenzüberschreitendes Geschäft, ergänzt um signifikante Anteile der türkischen und U.S.-amerikanischen Baufirmen. Im Anschluss folgen mit zunehmend geringerem Abstand die Asien-Pazifik-Region (77 Mrd. US$), der Mittlere Osten (72 Mrd. US$) und Afrika (60,5 Mrd. US$). Dem Trend entsprechend ist das internationale Geschäftsvolumen in Lateinamerika mit 34 Mrd. US$ erstmals in der Historie der ENR-Statistik größer als das in den USA (32 Mrd. US$).

Chinesische Bauindustrie baut weltweiten Vorsprung aus

Nicht unerwartet konnten die international aktiven chinesischen (Staats-)Bauunternehmen im Berichtszeitraum ihren internationalen Marktanteil auf 57 Mrd. US$ steigern und damit ihre Spitzenposition um weitere 2% auf rund 15% ausbauen. Interessanterweise hat es aber noch immer keines der über 50 chinesischen Bauunternehmen unter die „Top 10 International Contractors“ geschafft. Auf Grund ihres beträchtlichen Tochter- und Beteiligungsgeschäfts in den Industrieländern können die größten europäischen Baukonzerne, darunter Hochtief, Vinci, Bouygues, Skanska und Strabag, ihre Führungsrolle im internationalen Baugeschäft (noch) behaupten. Doch sitzt die chinesische Konkurrenz bereits in der „zweite Reihe“ und zwischen den Plätzen 11 und 35 haben sich acht chinesische Bauunternehmen mit einem akkumulierten internationalen Umsatz von 33 Mrd. US$ platziert. Diese Zahl ist sehr beeindruckend, da das internationale Baugeschäft der chinesischen Konzerne durch das klassische Bauexportgeschäft geprägt ist und derzeit (noch) ohne große ausländische Tochter- und Beteiligungsgesellschaften auskommt.

Auf globaler Ebene – d.h. gemessen am internationalen und am nationalen Umsatz – hat die chinesische Bauindustrie ihre Vormachtstellung gefestigt. Nachdem sich bereits im Jahr 2009 die Wachablösung hinsichtlich der weltgrößten Baufirmen vollzogen hatte, indem die beiden Staatsbaukonglomerate China Railway Construction Corporation und China Railway Group die beiden französischen Baugiganten Vinci und Bouygues an der Spitze der ENR-Rangliste der größten Bauunternehmen der Welt ablösten, konnten sich im Jahr 2010 insgesamt fünf chinesische Staatsbaukonzerne unter den „Top 10 Global“ platzieren. Davon gaben die „Top 3“, zu denen jetzt auch China State Construction Engineering Corporation gehört, einen fast schon sagenhaften Auftragseingang von je mehr als 110 Mrd. US$ an.

Deutsche Bauindustrie belegt im europäischen Vergleich die Spitzenposition

In der innereuropäischen Rangliste lag zum ersten Mal seit zehn Jahren wieder die deutsche Bauindustrie vor der europäischen Konkurrenz. Die vom europäischen Auslandsbauverband „European International Contractors e.V.“ (EIC) herausgegebene Statistik illustriert, dass die international aktiven deutschen Baufirmen einerseits von der guten Baukonjunktur in Australien profitieren und sich andererseits im schwierigen Marktumfeld in Nordamerika gut behaupten konnten.

Insgesamt verzeichneten die von der EIC-Statistik erfassten 170 europäischen Baufirmen im Berichtszeitraum einen internationalen Umsatz von 141 Mrd. €, wovon sie rund 66 Mrd. € im innereuropäischen Baugeschäft erwirtschafteten, während sich die Einkünfte aus den überseeischen Baumärkten auf 75 Mrd. € summierten. Wie gewohnt konnten die Firmen aus Frankreich und Österreich gemeinsam über 40% des innereuropäischen Geschäfts auf sich vereinigen, dahinter folgten die spanischen, schwedischen und niederländischen Bauunternehmen mit je knapp über 10%. Der Anteil der europäischen Märkte am gesamten österreichischen internationalen Baugeschäft liegt bei über 90%, in den Niederlanden und Schweden liegt diese Quote bei rund zwei Drittel. Untersucht man die Tätigkeit der europäischen Bauindustrie außerhalb der OECD-Länder, die sich üblicherweise in der Form des klassischen Bauexportgeschäfts vollzieht, so offenbart die EIC-Statistik interessante Details. Mit einem „Nicht-OECD-Geschäftsanteil“ von rund 80% liegen die Firmen aus Portugal an vorderster Stelle, dahinter folgen die Bauunternehmen aus Italien (77%), der Türkei (70%) und aus Belgien (62%). Im Mittelfeld liegen die Baufirmen aus Großbritannien (50%), Frankreich (32%), Dänemark (28%), den Niederlanden (25%) und Spanien (23%), am Tabellenende dieser Rangliste befinden sich Deutschland (8%), Österreich und Schweden (5%) sowie Finnland (1%).

In Afrika verteidigen die französischen Bauunternehmen nach wie vor die ihr traditionell zukommende Führungsrolle. Neben den ebenfalls stark vertretenen portugiesischen und italienischen Baufirmen haben sich mittlerweile auch die Unternehmen aus der Türkei eine gute Marktposition erarbeitet, vor allem in Nordafrika. Im Mittleren Osten, der nach EIC-Lesart auch Afghanistan und den Irak umfasst, bleibt die türkische Bauindustrie im europäischen Vergleich Marktführer, daneben sind in der Golfregion die traditionell starken britischen Baufirmen sowie auch belgische, deutsche und französische Bauunternehmen besonders aktiv. Die Baumärkte in Lateinamerika werden weiterhin von den Unternehmen aus Spanien und Italien dominiert, auf die über die Hälfte des europäischen Umsatzes entfällt. Demgegenüber hat sich die europäische Bauindustrie – mit Ausnahme der türkischen Firmen in Zentralasien – aus Asien weitgehend zurückgezogen.

3. Deutscher Auftragseingang aus dem Ausland im Jahr 2010

Nachdem im Jahr 2009 die langjährige Aufwärtsentwicklung in Anbetracht der globalen Finanz- und Wirtschaftskrise vorübergehend unterbrochen worden war, konnten die international aktiven deutschen Bauunternehmen im Jahr 2010 erneut an den positiven Trend, welcher für das deutsche internationale Baugeschäft im ersten Jahrzehnt des 21. Jahrhundert kennzeichnend war, anknüpfen.

Zufolge der Auslandsbaustatistik des Hauptverbands der Deutschen Bauindustrie akquirierten die international aktiven deutschen Bauunternehmen mit ihren lokalen Tochter- und Beteiligungsgesellschaften im Berichtszeitraum Auslandsaufträge im Gesamtwert von 34 Mrd. € (+ 24% im Vergleich zu 2009). Davon entfielen 33,3 Mrd. € bzw. 98% auf das Tochter- und Beteiligungsgeschäft (T+B-Geschäft) und rund 0,7 Mrd. € oder 2% auf den traditionellen Auslandsbau. Die internationale Bauleistung konnte um gut 16% auf 28,5 Mrd. € gesteigert werden. Hiervon wurden 26,7 Mrd. € oder 94%, im T+B-Geschäft und 1,8 Mrd. € oder 6% im Bauexportgeschäft erwirtschaftet.

Das Tochter- und Beteiligungsgeschäft der deutschen Bauindustrie, das sich bereits seit einigen Jahren auf einem sehr hohen Niveau befindet, verzeichnete im Jahr 2010 erneut einen kräftigen Anstieg um fast 27% auf 33,3 Mrd. € und erreichte damit den höchsten Wert seit Beginn der Aufzeichnungen. Wie gewohnt schlugen hier in erster Linie die Auftragseingänge aus dem T+B-Geschäft in Australien und den USA zu Buche, die zusammen genommen für rund 86% der internationalen Auftragseingänge (und für 80% der internationalen Bauleistung) zeichneten.

Im Vergleich zum Krisenjahr 2009 konnte das Auftragsvolumen aus den USA um fast 30% auf 7,2 Mrd. € gesteigert werden, die Orders aus Australien zogen um 43% auf 22 Mrd. € an. Darüber hinaus verbesserte sich auch das T+B-Geschäft in Afrika um 10% auf 528 Mio. €.

Demgegenüber gingen die Auftragseingänge der Tochter- und Beteiligungsgesellschaften in den übrigen Erdteilen – allerdings in unterschiedlichem Ausmaß – zurück. In Europa sanken die Auftragseingänge nur leicht um - 3% auf rund 2,6 Mrd. €, die größten Auftragsvolumina wurden in Polen, den Niederlanden, Österreich und Tschechien akquiriert.

Als Spätfolge der globalen Finanzkrise sank das gesamte Volumen im traditionellen Bauexportgeschäft um ein Drittel auf den niedrigsten Wert seit dem Jahr 1999. Die Firmen waren bei der Akquisition von traditionellen Auslandsorders äußerst selektiv, so dass sich das Gesamtvolumen um ein Drittel auf 700 Mio. € reduzierte. Wie in den Jahren zuvor spielte der europäische Baumarkt mit einem traditionellen Auftragsvolumen von 609 Mio. € erneut die führende Rolle.

4. Prognose für das Jahr 2011

Die Prognose für das internationale Baugeschäft des Jahres 2011 fällt in Anbetracht der Tatsache, dass Bilfinger Berger im März den Verkauf seiner australischen Beteiligung abgeschlossen und darüber hinaus die Bauaktivitäten auf dem nordamerikanischen Baumarkt stillgelegt hat, nicht schwer: Aller Voraussicht nach werden im laufenden Jahr sowohl die internationalen Auftragseingänge wie auch die internationale Bauleistung der deutschen Bauindustrie signifikant auf Grund der Veränderung der statistischen Basis zurückgehen. Derzeit liegt der Auftragseingang im Bauexportgeschäft nach drei Quartalen bereits über dem Vorjahreswert, so dass es gelingen könnte, die Milliardengrenze beim Auftragseingang erneut zu knacken.

5. Aktuelle Themen des internationalen Baugeschäfts

Die in Europa im Berichtszeitraum mit Abstand meist diskutierte Frage im Zusammenhang mit dem internationalen Baugeschäft war, ob der chinesischen Bauindustrie auch der Markteintritt in den EU-Baumarkt gelingen und sich die Europäische Union damit zu einem Importmarkt für Bauleistungen entwickeln würde.

Chinesischer Staatsbaukonzern scheitert überraschend in Polen

Im Vorjahr wurde an dieser Stelle darüber berichtet, dass das chinesische Staatsunternehmen „Covec“ – eine Tochterfirma des zweitgrößten Baukonzerns der Welt, der „China Railway Group“ – im September 2009 von der Polnischen Generaldirektion für Nationalstraßen und Autobahnen (GDDKiA) mit dem Bau zweier Teilabschnitte der mit europäischen Steuermitteln finanzierten Autobahntrasse von Warschau nach Lodz betraut worden war. Im Wettbewerb mit europäischen Firmen hatte „Covec“ die Konkurrenz mit Angebotspreisen geschockt, die um mehr als die Hälfte unterhalb der Schätzung der Ausschreibungsbehörde und um ein Drittel unterhalb des Angebotspreises des zweitniedrigsten Bieters gelegen hatten. Trotz der massiv vorgetragenen Bedenken der gesamten europäischen Bauindustrie, dass die Bauarbeiten zu den chinesischen Dumpingpreisen nicht ausgeführt werden könnten und es sich insofern um ein „ungewöhnlich niedriges Angebot“ im Sinne der EU-Bauvergabeverordnung handele, hatte der polnische Auftraggeber unbeirrt an seiner Vergabeentscheidung zugunsten des chinesischen Konsortiums festgehalten. Die EU-Kommission ihrerseits hatte bei diesem Vorgang keinen Verstoß gegen europäisches Vergaberecht feststellen können und folglich nicht interveniert.

Während die gesamte europäische Bauwirtschaft die Nonchalance der mit dem Vorgang befassten polnischen Vergabebehörde sowie der zuständigen Beamten in Brüssel kritisierte, begann „Covec“ unverdrossen mit den Bauarbeiten und es war im Lichte des Geschäftsgebarens der chinesischen Bauindustrie in Afrika davon auszugehen, dass der Angebotspreis zwar nicht kostendeckend sein, dass das Projekt aber dennoch, wenn auch mit herben Verlusten, fertiggestellt würde.

Umso überraschender kam im Juni 2011 die Meldung, dass der polnische Auftraggeber nach wochenlangen öffentlichen gegenseitigen Schuldzuweisungen den Vertrag mit „Covec“ gekündigt habe. Als Kündigungsgrund wurde seitens der Vergabebörde vorgetragen, dass „Covec“ mit den Bauarbeiten im Rückstand sei und seine polnischen Nachunternehmer nicht ordnungsgemäß bezahlt habe, woraufhin diese die Bauarbeiten niedergelegt hätten. Demgegenüber kritisierte „Covec“ Zahlungsverzögerungen auf Seiten des Auftraggebers. Im Anschluss an die Vertragskündigung werden die verbliebenen Bauarbeiten nunmehr von polnischen, französischen und deutschen Baufirmen fortgeführt.

EU-Konsultation zum Marktzugang von Drittlandfirmen

Im Zuge der „Covec“-Vergabe hatte die europäische Bauindustrie auch scharfe Kritik dahingehend geäußert, dass der EU-Baumarkt den chinesische Baufirmen grundsätzlich offen stehe, während die VR China ihren heimischen Baumarkt gegenüber der ausländischen Konkurrenz rigoros abgeschottet habe. Dementsprechend zieht die chinesische Regierung ihre Beitrittsverhandlungen zum WTO-Beschaffungsübereinkommen – dem sogenannten „Government Procurement Agreement“ (GPA) – seit Jahren in die Länge, ohne tatsächlich substantielle Angebote für eine Marktöffnung zu unterbreiten. Den Bedenken der Bauwirtschaft hat die europäische Politik nunmehr insofern Rechnung getragen, als die Europäische Kommission im Frühsommer 2011 eine breit angelegte Konsultation unter den EU-Mitgliedstaaten und deren Vergabebehörden sowie der europäischen Wirtschaft und ihren Verbänden zu der grundsätzlichen Fragestellung durchführte, ob Firmen aus Staaten, die dem GPA bislang noch nicht beigetreten sind (sog. „Drittstaaten“), an mit europäischen Steuermitteln finanzierten Ausschreibungen teilnehmen dürfen. Im Rahmen ihrer Konsultation stellte die EU-Kommission drei Handlungsoptionen zur Abstimmung: erstens die Beibehaltung des status quo, d.h. freies Ermessen der EU-Mitgliedstaaten bzw. deren Vergabebehörden hinsichtlich der Zulassung von sogenannten „Drittlandfirmen“ an EU-Ausschreibungen, zweitens der Erlass von unverbindlichen Empfehlungen zum Umgang der Vergabebehörden mit Bietern aus Drittstaaten und drittens der Erlass neuer Rechtsvorschriften auf europäischer Ebene, welche das Ermessen der nationalen Vergabebörden hinsichtlich der Zulassung von Drittlandfirmen einschränken würde. Der Hauptverband der Deutschen Bauindustrie sowie die europäischen Bauverbände haben in ihren Stellungnahmen dafür plädiert, der EU-Kommission in dieser bedeutsamen Fragestellung zu einem wirksamen Handlungsmandat zu verhelfen und sie über den Erlass von Rechtsvorschriften hinaus auch mit einer vorbeugenden Aufsichts- und Interventionsbefugnis gegenüber den EU-Mitgliedstaaten, deren nationale Vergabebehörden die Zulassung von Drittlandfirmen zu nationalen Ausschreibungen ins Auge fassen, auszustatten.

Den Gegenpol zur Position der Bauwirtschaft bildet das deutsche Bundeswirtschaftsministerium, das aus Sorge um eine globale „Protektionsimusspirale“ bzw. „Retorsionsmaßnahmen“ eine rechtliche Verankerung des „Reziprozitätsgrundsatzes“ im EU-Recht ablehnt und stattdessen für eine Beibehaltung der jetzigen Rechtslage plädiert. Mit Spannung erwartet wird nunmehr der Vorschlag der Europäischen Kommission, der für Mitte Dezember 2011 angekündigt ist. Dieser könnte u.a. auch bauspezifische Legislativmaßnahmen vorsehen, wie etwa die Verschärfung der Vorschriften über „ungewöhnlich niedrige Angebote“ – mit dem Ziel einer verstärkten Prüf- und Dokumentationspflicht des Auftraggebers im Falle der Teilnahme von Drittlandfirmen – oder aber die rechtliche Klarstellung seitens der EU, dass EU-Fördermittel für Projekte, bei denen Anbieter aus Drittstaaten im Wege der Vergabe öffentlicher Aufträge in die Projektausführung eingeschaltet werden, zurückgefordert werden können.

Exportkreditversicherung für ausländische Beteiligungsgesellschaften

Bereits im Juni 2009 hatte der Hauptverband der Deutschen Bauindustrie der Bundesregierung sowie den Mandataren ein Memorandum vorgelegt, in dem die Vergabe von „Hermes-Deckungen“ auch für das durch ausländische Tochter- und Beteiligungsgesellschaften abgewickelte Geschäft der deutschen Bauindustrie gefordert wurde. Hintergrund dieser Initiative war die Tatsache, dass die Gründung von Tochter- und Beteiligungsgesellschaften in Schwellen- und Entwicklungsländern zumeist den lokalen Besonderheiten geschuldet ist und im Wesentlichen der Überwindung von Marktzugangsbarrieren des Vergaberechts dient. So hat sich die Gesetzgebung in vielen Schwellenländern dahingehend verändert, dass Infrastrukturprojekte zwingend nur noch an lokale Unternehmen vergeben werden dürfen. Ferner ist es in Schwellenländern zunehmend üblich, lokalen Anbietern hohe Bonusbewertungen zuzusprechen.

In der Vergangenheit wurde der Vorschlag der Bauindustrie von der Bundesregierung mit dem Argument abgelehnt, dass es haushaltsrechtlich nicht möglich sei, einem ausländischen Unternehmen, das nicht selbst Exporteur sei, eine deutsche „Hermes-Deckung“ zu gewähren. Nunmehr ist jedoch durch eine Stellungnahme des Bundesverbands der Deutschen Industrie (BDI), der sich angesichts der recht flexiblen Deckungspraxis ausländischer Exportkreditversichungsagenturen in begrenztem Umfang für eine Deckung des Geschäfts von konsolidierten Unternehmen im Ausland, Bewegung in die Diskussion gekommen. Somit besteht erstmalig die Aussicht, dass die Bundesregierung den aktuellen Bedürfnissen der internationalen Arbeitsteilung besser Rechnung tragen und auch das gerade für die deutsche Bauindustrie so wichtige Tochter- und Beteiligungsgeschäft zukünftig besser absichern wird.

RA Frank Kehlenbach, Leiter der Stabsstelle Auslandsbau im Hauptverband der Deutschen Bauindustrie, Geschäftsführer der European International Contractors (EIC)

Frank.Kehlenbach@bauindustrie.de